De overheid

Waar de adoptie van e-facturatie initieel vanuit het bedrijsleven werd gestuurd, speelt de overheid een steeds grotere rol. Die rol heeft de overheid niet alleen aangenomen door intreding van het zogenaamde Continuous Transaction Controls (CTC), waarvan het clearance model het bekendste is. In 2014 is door de Europese Commissie geconstateerd dat in Lidstaten van de Europese Unie veel verschillende standaarden voor e-facturen bestaan, die onderling niet uitwisselbaar zijn. Dit leidt tot complexiteit, rechtsonzekerheid en overhead.

Daarom zijn er in Europa afspraken gemaakt over elektronisch factureren. Die afspraken zijn vastgelegd in de Europese richtlijn inzake elektronische facturering bij overheidsopdrachten. De Nederlandse overheid heeft de Europese richtlijn in de Aanbestedingswet opgenomen. Alle Nederlandse overheden, overheidsorganisaties en overige aanbestedende diensten zijn sinds 18 april 2019 verplicht om e-facturen van hun leveranciers te kunnen ontvangen en verwerken. Deze e-facturen moeten voldoen aan de Nederlandse afgeleide van de Europese norm voor e-facturen, NLCIUS (Nederlandse Core Invoice Usage Specification).

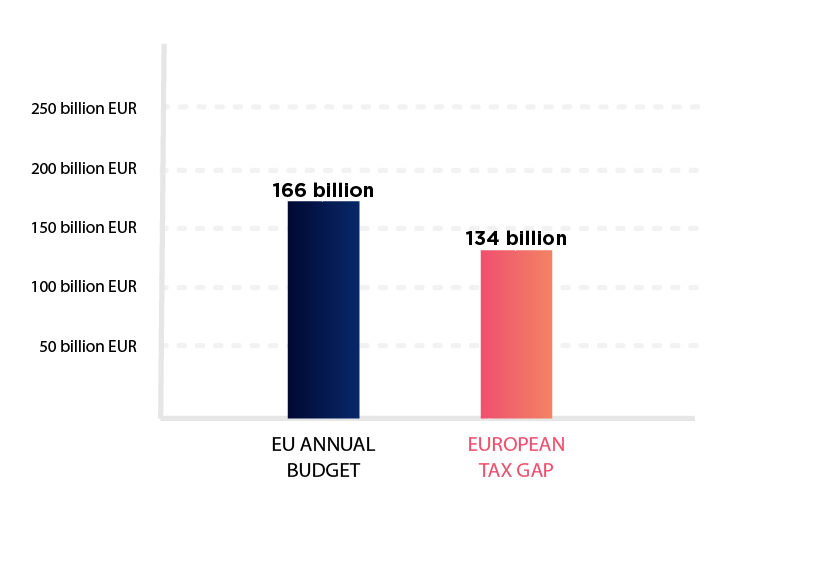

Btw-kloof

Naast standaardisatie zijn Nationale overheden voornemens de btw-kloof te dichten. In 2019 zijn de EU-lidstaten naar schatting 134 miljard euro aan btw-inkomsten misgelopen. Ter vergelijking: het EU budget dat jaar bedroeg een kleine 166 miljard euro. De btw-kloof, oftwel het verschil tussen de btw die overheden zouden moeten innen, op basis van zakelijke transacties die in hun land plaatsvinden en wat ze daadwerkelijk innen, kent een aantal oorzaken: btw-fraude en -ontduiking, faillissementen en financiële insolventie, maar ook verkeerde berekeningen en administratieve fouten.

Nationale overheden hopen het gat te dichten door intreding van Continuous Transaction Controls (CTC). Het bekendste model is het zogenaamde clearance model, waarbij facturen niet direct van leverancier naar klant worden verstuurd, maar de factuur eerst door de overheid gevalideerd en geregistreerd zal moeten worden. Voor een dergelijke grootse operatie is gestandaardiseerde e-facturatie een must. Italië was in 2019 het eerste EU-land dat dit model implementeerde met invoering van het Sistema di Interscambio.

Post-audit model

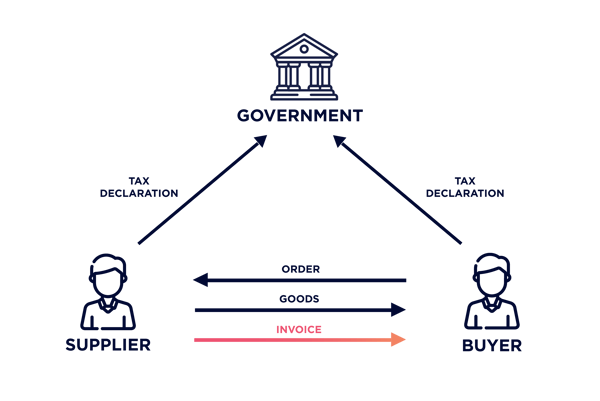

Het post-audit model is het standaard model dat wordt toegepast door Europese en Commonwealth landen. Het vereist dat e-facturen worden bewaard en beschikbaar worden gesteld voor controle nadat de factuur is uitgegeven. Daarbij is het dus zaak dat de "authenticiteit en gegevensintegriteit" van facturen wordt geborgd.

Post-audit modellen bieden ondernemingen veel vrijheid in hoe zij transacties uitvoeren en hoe zij de facturen verzenden en ontvangen, zolang zij zorgdragen voor een correcte opslag van de facturen voor een audit.

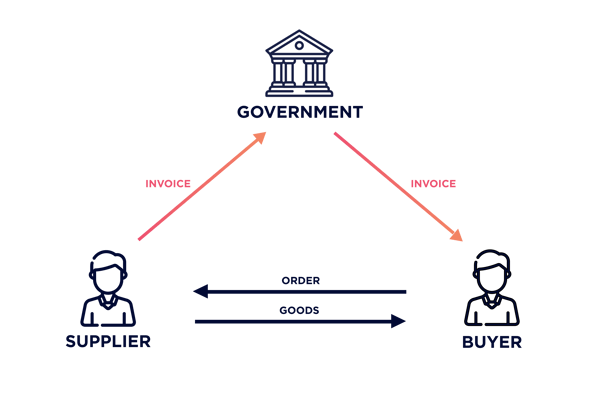

Clearance model

Het clearance model is al een tijdje in gebruik in Latijns-Amerika en de Aziatische Pacific-regio, en zijn in Europe in opkomst. Voordat de factuur naar een klant wordt verstuurd, moet deze eerst worden geregistreerd bij de Nationale overheid. In tegenstelling tot het post-audit model, gaat het clearance model gepaard met voorschriften en technische specificaties over hoe facturen moeten worden uitgewisseld.

Het clearance model kent verschillende uitvoeringen. De oranje pijltjes in de getoonde afbeelding zijn bovenal symbolisch. Zo kan een overheid voordragen dat een factuur die voor een klant is bestemd, eerst naar de overheid wordt gestuurd en voorzien wordt van een autorisatiecode, waarna de factuur door de leveranciers naar een klant verstuurd kan worden.

De overheid kan er ook voor kiezen om validatie en registratie van facturen uit te besteden aan geaccrediteerde dienstverleners. Frankrijk ligt op schema om als eerste Europese land bedrijven te verplichten om facturen te rapporteren bij een plateforme de dématérialisation partenaire (PDP). In het Franse model wordt de factuur rechtstreeks van leverancier naar klant verstuurd, maar zullen beide partijen de transactie bij een geaccriditeerde dienstverlener moeten registreren. Tecnisch gezien betreft het dus geen "clearance", maar valt het wel onder CTC.

Effect van het clearance model

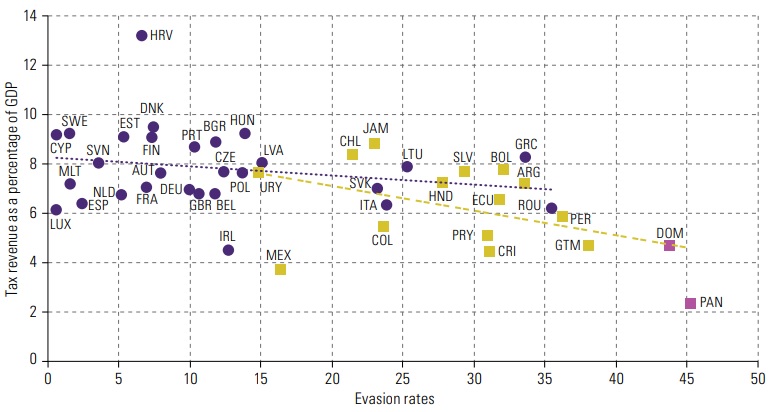

De EU loopt achter op veel Latijns-Amerikaanse landen, waar landen als Chili, Mexico en Uruguay, waar de btw-kloof beduidend groter was dan in Europe, de btw-kloof sterk hebben verkleind.

De grafiek toont Europe en Latijns-Amerikaanse landen geplot op 1) belastinginkomsten als percentage van het GDP en 2) belastinginning (0 = volledig geïnd, 100 = niets geïnd). Bron: Economic Commission for Latin America and the Caribbean (ECLAC), Fiscal Panorama of Latin America and the Caribbean 2020 (LC/PUB.2020/6-P), Santiago, 2020.

Roadmap EU

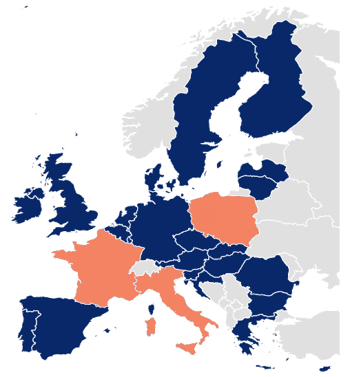

Om een clearance model te implementeren, moeten landen eerst toestemming krijgen van de Europese Commissie. Italië, Frankrijk en Polen zijn de enige drie landen die dit tot op hebben ontvangen. Italië past sinds 2019 verplichte e-facturatie toe. Frankrijk is van plan zijn mandaat voor e-facturering in juli 2024 uit te rollen en Polen zal het een jaar eerder implementeren.

Verschillende landen (België, Letland, Roemenië, Spanje, Slovenië en Slowakije) zijn begonnen met de wetgevingsprocedure om het clearance model te implementeren, maar hebben nog geen EU-autorisatie aangevraagd.

Actuele status | juli 2022

- Hoewel er nog steeds geen implementatietijdlijn is, ligt het in de lijn der verwachting dat België e-facturering geleidelijk zal invoeren, te beginnen met mandaten voor de grootste bedrijven in 2023 en later uit te breiden naar kleinere bedrijven. In een beleidsnota dat in oktober 2021 werd gepubliceerd, bevestigde de Belgische minister van Financiën het voornemen om de verplichte e-facturering gefaseerd in te voeren in business-to-business (B2B) transacties.

- In oktober 2021 heeft het kabinet van Letland een door het ministerie van Financiën opgesteld rapport over een systeem voor elektronische overdracht van documenten beoordeeld en goedgekeurd. Dit rapport anticipeert op de invoering van de verplichte B2B e-facturering vanaf 2025.

- In Roemenië zullen bedrijven die producten met een "hoog risico" aan andere bedrijven verkopen, vanaf juli 2022 elektronische facturen moeten uitgeven via het RO e-Factura-systeem van het land. Producten met een hoog risico zijn onder meer producten die vaak worden gebruikt bij belastingfraude, zoals alcohol, minerale producten, fruit en groenten.

- In november 2021 keurde de ministerraad in Spanje een wet goed die bedrijven verplicht om elektronische facturen uit te geven voor alle B2B-transacties. Er is een gefaseerde uitrol gepland: bedrijven met een omzet van meer dan 8 miljoen euro moeten tegen 2024 voldoen en alle andere belastingbetalers vanaf 2026.

- Slowakije is voornemens om tegen januari 2023 alle bedrijven te verplichten factuurgegevens naar de belastingdienst te sturen via het centrale systeem Informačný Systém Elektronickej Fakturácie (IS EFA).

- In Slovenië heeft het ministerie van Financiën in juni 2021 ontwerpwetgeving opgesteld over verplichte B2B e-facturering. Het wetsontwerp is momenteel in behandeling bij het Sloveense parlement en het is niet duidelijk wanneer het zal worden goedgekeurd.

- Het aantal EU-landen dat hun voornemen bekendmaakt om verplichte e-facturering in te voeren in B2B-transacties zal waarschijnlijk toenemen. Bulgarije, Ierland en Zweden houden momenteel openbare raadplegingen over digitale btw-aangifte, en e-facturering is een van de nalevingsopties die worden overwogen. De regering van Duitsland heeft ook plannen beschreven om een elektronisch rapportagesysteem in te voeren voor het aanmaken, verifiëren en doorsturen van facturen.

Bedrijfsleven

De vereisten om te voldoen aan verplichte e-facturering verschillen per rechtsgebied. Daarnaast bestaat er nog een wirwar aan e-factuur formats en standaarden. In de EU worden momenteel verschillende e-factureringsformaten gehanteerd: PEPPOL BIS, OIOUBL, Facturae, Factur-X, XRechnung, ZUGFeRD, Svefaktura en vele andere, die allen voldoen aan de Europese norm voor e-facturering (EN 16931). Deze norm is technologie neutraal en kan worden geïmplementeerd met behulp van twee XML-indelingen: OASIS Universal Business Language (UBL) 2.1 en UN/CEFACT Cross Industry Invoice (CII) 16B.

Bedrijven met internationale activiteiten moeten zelf bepalen hoe ze dit lappendeken van standaarden en verplichtingen effectief kunnen aanpakken. Zorgen voor naleving kan voor internationaal opererende ondernemingen uitdagend zijn. Waar zij dit nu decentraal managen met lokale belastingmedewerkers, zal door de toenemende rol van de overheid, een globale aanpak noodzakelijk worden.

E-facturatie

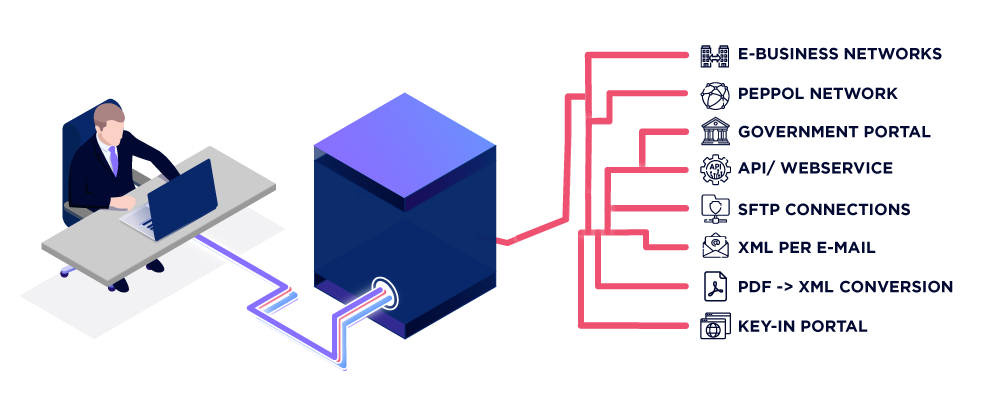

Voor ondernemingen is een overstap naar e-facturatie onvermijdelijk. Dit kunnen zij geheel zelf oppakken, maar het loont om aan te sluiten op een e-facturatienetwerk. Hiermee kunnen ondernemingen per direct op e-facturatie overstappen, zelfs wanneer leveranciers dit voorlopig nog niet zullen en hoeven te doen.

Door aansluiting op een e-facturatienetwerk worden facturen in verschillende vormen en standaarden overgezet naar een gestandaardiseerde e-factuur (XML bestand), dat voldoet aan nationale en internationale standaarden.

Bijkomend voordeel is dat de fatuur direct is te verwerken met factuurverwerkingssoftware. De overstap naar e-facturatie heeft dus ook economische voordelen. Factuurontvangst en -herkenning wordt met e-facturatie goedkoper, sneller en transparanter.

B2B e-invoicing wordt verplicht in België en Duitsland

aug 9, 2023

Van post-audit naar clearance model: wat betekent dit voor compliance?

mei 23, 2023